邮箱入口 |

联系J9九游会

2023年,这一整年对于尿素市场而言可谓是“跌宕起伏”“暴涨暴跌”。一季度尿素价格弱势震荡,二季度价格断崖式下跌,三季度出口托底价格高涨,四季度保供稳价行情维稳。这一年来,尿素市场行情的“淡季不淡 旺季不旺”让多少业内人士“难为情”。旺季,需求在哪里?价格为何弱势?观望氛围浓郁……淡季,价格缘何高位?冬储怎么储?市场持续博弈……

价格 淡季上涨 旺季下跌

今年的尿素市场价格究竟有多“魔性”?

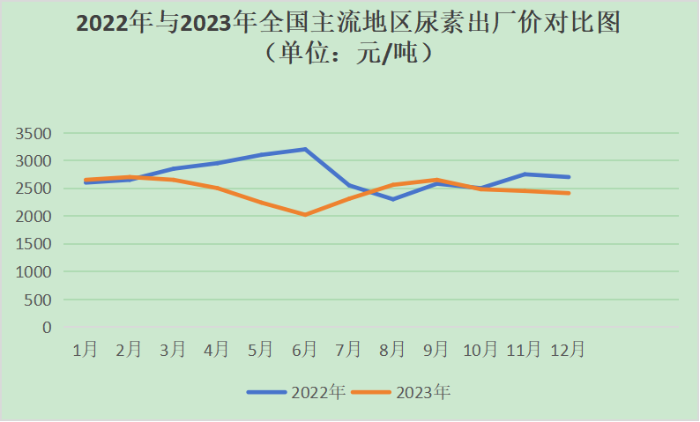

春耕期间国内尿素市场行情“旺季不旺”,受需求不济、供应高位的影响,市场持续弱势,下游经销商备肥迟迟“按兵不动”,业内对市场预期悲观,主流尿素中小颗粒价格从2700元/吨一路降至2000元/吨。5月份,在山西、内蒙古等地区尿素价格最低时近1800元/吨。

然而,进入6月份,国内尿素市场反转进入“猛涨”通道,10天内价格涨幅近300元/吨,但在需求支撑不足的情况下,价格又快速回落,6月末,国内尿素市场主流地区中小颗粒尿素价格又降至在2020~2080元/吨。7月份以后,国内尿素市场价格又开始大幅上涨,按照惯例,7月份以后国内尿素市场行情基本处于弱势震荡阶段,而今年的价格却处于持续上涨之中,截至7月底,国内尿素主流市场价格保持在2650元/吨。

在“印标”提振中尿素价格持续上涨,随着8月份以后的“印标”落地,尿素价格转瞬回落至2550元/吨;10月份,国内尿素市场价格一直徘徊在2450元/吨附近,业内预期国内尿素市场价格会持续下滑,但在工厂挺价意愿明显的行情下,国内尿素市场价格始终持稳,这也让很多承担国储任务的企业纷纷“举棋不定”,市场博弈氛围浓厚。年终岁尾,国内尿素市场行情弱势,主流地区中小颗粒价格稳定在2360~2410元/吨。

从储备情况来看,今年复合肥冬储生产较往年相比滞后且采购积极性有限,整体采购节奏非常谨慎。储备期间国储政策性进行了调整,“实物库存的要求第三个月从50%调到40%,第四个月从100%调整到70%,第五第六个月维持100%的要求。”国储的储备时间有所推后,且储备方式更加灵活,因此储备需求除逢低跟进外,整体采购时间将会有所延后且释放相对分散。

从今年整个市场价格趋势来看,整体呈现出旺季行情弱势、淡季价格高位的态势,这种“旺季不旺 淡季不淡”的市场节奏,导致厂商、终端市场直接博弈氛围浓厚,纷纷“按兵不动”“观望为主”,复合肥工厂多以谨慎采购、刚需采购为主,业内多看跌尿素后市。

供应 开工率高位 投入新增产能

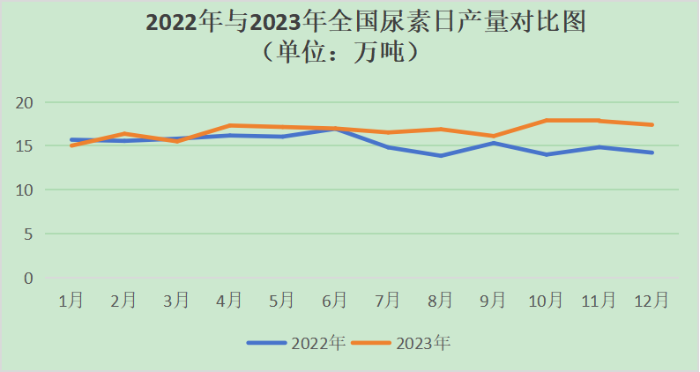

市场供应量充足、日产量持续偏高是贯穿全年国内尿素市场供应端的一大特点。

今年以来,全国尿素日产量持续高位,市场供大于求的矛盾突出,虽然部分地区装置也有检修,但都属于阶段性检修并不集中,对供应量不会产生影响,日产量持续保持在16.5万~18万之间。

受尿素行业利润较好影响,与往年相比,今年7月份和8月份尿素工厂检修较以往相对有所减少,进入9月份,随着国内尿素市场价格进入下行通道,各地工厂陆续检修。

9月份以后国内尿素市场日产量保持在16.5万吨左右,但随着河南心连心、安徽昊源和华鲁恒升均有新增产能陆续投产,再加上后期部分检修企业复产,后期国内尿素日产量仍将达到17万吨。12月份以后,在山西等地区有3家企业部分装置陆续停车;气头方面西南部分企业停车,前后会穿插西北、内蒙古、中原的部分气头企业的停车,随着12月份以后日产量的下降,12月中旬过后日产量降到与同期相当的水平,保持在16万~16.3万吨附近的水平。

据中国氮肥工业协会11月19日调查,全国尿素企业开工率约80.33%,同比上涨10.59个百分点,其中以煤为原料的尿素企业开工率为79.51%,同比上涨11.56个百分点,以天然气、焦炉气为原料的尿素企业开工率为82.8%,同比上涨7.96个百分点。

虽然国内尿素市场持续震荡,但随着煤炭价格下行,合成氨市场弱势,合成氨转尿素产能居多,再加之尿素行业利润仍有一定空间,所以今年以来国内尿素市场供应十分充裕,在高供应之下,尿素市场行情呈现“旺季不旺”“弱势震荡”态势。

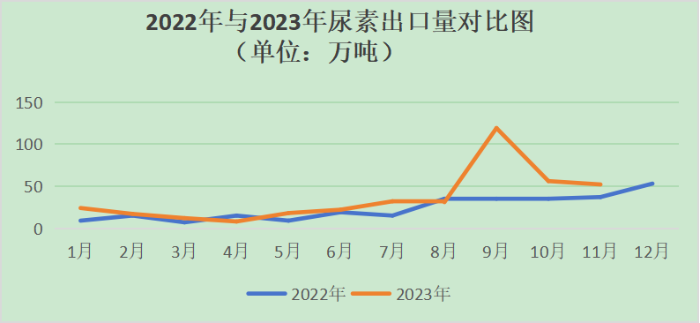

出口 提振市场行情 出口量有所增加

今年上半年国际尿素市场价格持续低位,导致国内尿素价格与国际尿素价格无法接轨,企业参与出口市场的机会较少。三季度以后,尿素出口数量有所增加,一定程度上提振了过年尿素市场市场,这也是三季度过年尿素市场在出口托底的影响下,市场价格大幅拉涨。

据我国海关数据统计,2023年前三季度我国氮肥进口15.6万吨纯氮,同比增加43.7%,其中尿素进口0.23万吨(实物),同比增长4.3%。进口合成氨59.1万吨,同比增长203.4%。

2023年前三季度,我国氮肥出口473.3万吨纯氮,同比增长39.7%,尿素出口283万吨(实物),同比增长80.0%。出口合成氨16.1万吨,同比增加52.9%。预计全年尿素出口380万吨左右,同比增加近35%。

印度作为我国尿素的最大的出口国,印度市场对于尿素的需求值得关注,复盘一下今年的“印标”。印度第一次招标的中标量为100万吨,但由于出口价格不“接轨”,中国企业能够参与的机会非常少;6月份发布了第二次招标,中标量为58.5万吨,中国尿素无缘印标,可见希望借助出口提振国内尿素市场行情似乎并不给力。第三次招标,7月25日,印度IPL发布新一轮不定量大小颗粒尿素进口招标,8月9日开标,报价有效期至8月18日,最晚船期至9月26日。且印度招标的消息一经公布,尿素现货继续走强,期货价格显著上涨,多个合约涨停。

截至今年第三季度,2023年印度共招标3次,上半年的两次其东海岸报价低于中国离岸价格20~30美元/吨,虽然最终采购量可观,但国内参与量仅有5万吨。下半年,8月份招标时,由于国内处于淡季,印度招标价格高于国内价格,我国供应的货源较多,约120万吨中标。这次中标给国内带来了两方面的影响,一方面出口大大缓解了国内产能过剩压力;另一方面带动了国内价格的上涨,给国内化肥“稳价”带来了一定的影响。

三季度期间,为了稳定国内尿素市场价格,对此,中国氮肥工业协会专门重点企业召开市场座谈会并发出倡议,希望企业加强自律,自觉降价。经过约一个多月的时间,通过协会、企业共同努力,国内尿素市场才得以恢复平稳。据中国氮肥工业协会分析,出现这种情况原因是出口数量过于集中,影响国内化肥平稳供应。因此,要避免这种情况发生,适当控制出口节奏是非常必要的。今年9月份,中农控股发布保供倡议,全力做好主要农资、化肥的国内供应 ,主动减少出口数量,积极组织市场销售,全力做好主要农资、化肥的国内供应,共同维护良好的市场环境,促进行业健康可持续发展,为保障粮食安全作出积极贡献。

2024年预判 供应宽松 有序出口

据中国氮肥工业协会秘书长王立庆预判,预计2024年氮肥行业供应能力继续增加,新增产能陆续投产,尿素产能有望重新突破7000万吨/年。今冬明春尿素资源量充足,表观消费若按上年同期2731万吨计算,国内约富余300万吨,因此春耕期间我国尿素资源量比较充足,保供问题不大;需求预计继续增长,工业需求有望随经济恢复而增长,农业需求预计稳中有增,2024年夏粮播种面积有望继续增加,进而带动化肥需求量增加;原料煤价支撑力度增强,供暖季期间,煤炭价格将维持坚挺;国际国内市场价格联动性加强,出口进一步优化调整,预计总量稳定,有序出口利于国内外市场稳定;尿素期货影响将增强,随着交易量的增长,尿素期现货的相互影响加大,生产企业参与度增加有利平稳期货市场;保供稳价仍是行业首要任务。总体来讲,预计2024年氮肥供应将处于相对宽松态势,通过行业自律企业运行将更加规范,市场还主要受原料成本和国际政治形势影响而波动。(来源:中国农资传媒)